| |

Markt

segmentatie zonnestroom Nederland volgens maatwerk tabellen CBS

4

januari 2018

Introductie

Bronnen

Afvangpoging

dubbeltellingen

Grafiek

markt segmentaties volgens CBS

Afgeleide tabellen markt segmentaties CBS

- Detail

cijfers marktsegmentatie:

Accumulaties en relatieve aandelen op totaal

volume

Historische

correcties

Landbouw wellicht iets onderschat?

Groei residentiële en andere

sectoren per jaar

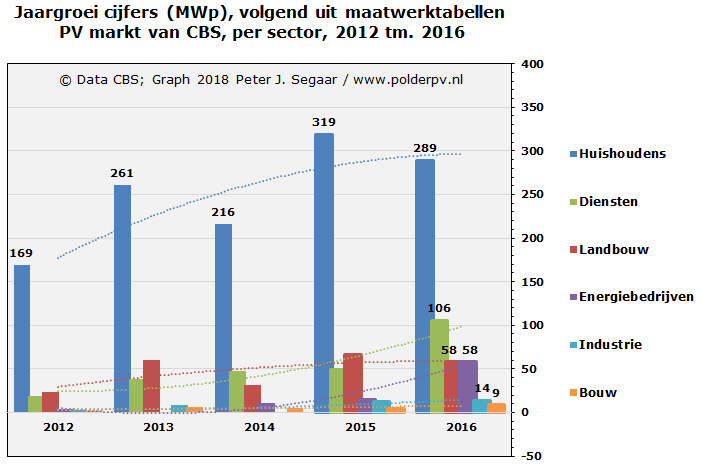

Grafiek jaargroei marktsegmenten

Intermezzo

- "Lokaal

geïnitieerde" PV-capaciteit in perspectief

Jaargroei

cijfers t.o.v. EOY voorgaande jaar

CAGR

jaargroei cijfers in periode 2011-2016

Relatieve wijzigingen in

nieuwe marktvolumes per jaar - per marktsegment

(Berekende)

zonnestroom productie 2016

Links

- further reading

Introductie

- CBS updates 3. Marktsegmentatie zonnestroom sector 2011 - 2016

Naast talloze andere

bijgewerkte energie data, publiceert het CBS sedert enkele jaren ook een

zogenaamde "maatwerk tabel" over zonnestroom. Ook ditmaal werd

dat onopvallende tabelletje gepubliceerd "in de luwte" van het

overige energie geweld, en was het aanvankelijk zelfs niet te openen.

Nadat ik het CBS daar op had gewezen, werd met wat moeite alsnog een correcte,

geactualiseerde versie gepubliceerd. Deze tabel is tot nog toe de énige

"officiële" poging om te proberen iets van segmentatie

te laten zien in de geaccumuleerde capaciteit aan PV systemen in ons land.

In het huidige artikel doe ik voor u weer de laatste stand van zaken uit

de doeken, met uiteraard een tijdreeks om de laatst bekende cijfers (over

2016) in perspectief te plaatsen. Ook al lijkt de residentiële markt,

ondanks nog steeds een forse groei, in relatieve zin wat afgekoeld t.o.v.

eerdere jaren, er stond volgens de berekeningen van het CBS eind 2016

maar liefst 1,34 GWp opgesteld, op daken van burgers. De diensten sector

is flink aangetrokken in 2016, en passeerde landbouw wederom met nieuw

toegevoegde capaciteit.

Voor de eerdere artikelen

over de nieuwe CBS cijfers, zie "definitieve

eindstand 2016", resp. "vergelijking

impact thermische zonne-energie en PV".

Bronnen

CBS gebruikt informatie

van RVO "over gesubsidieerde zonnestroom". Daarmee wordt bedoeld:

Gerealiseerde PV capaciteit via nationale subsidies als de oude, inmiddels

voor de meeste betreffende installaties vrijwel of mogelijk al geheel

be-eindigde MEP en de inmiddels 11-12 beschikte SDE regelingen 2008-2017

(SDE 2017: 2 rondes, de eerste zijn de resultaten

(beschikte volumes) al van bekend, de laatste, waarvan alleen nog

het

aantal aanvragen bekend is gemaakt, is nog steeds "in evaluatie"

door RVO). Alle andere - lokale - subsidies heeft CBS geen enkel zicht

op. Bovendien wordt hier "salderen" (het allergrootste deel

van de Nederlandse PV markt betreffend) kennelijk door het CBS niet als

(verifieerbare?) "subsidie" gezien. Daarnaast is er het ook

belangrijke, helaas op het vlak van gerealiseerde PV vermogens niet openbare

dossier van de EIA regeling, waar door het CBS zogenaamde "micro-informatie"

uit wordt gehaald. RVO registreert kennelijk niet van alle onder de EIA

regeling geregistreerde projecten de gerealiseerde vermogens. Door het

CBS wordt van de wel bekende een "kengetal" gebruikt,

wat staat voor het opgestelde PV vermogen "per geïnvesteerde

hoeveelheid Euro". Dat kengetal wordt in de toelichting nog steeds

niet bekend gemaakt. Zeker voor de grotere projecten zal dat in 2016 reeds

onder de Euro per Wp zal hebben gelegen, als daar de netto investering

onder wordt verstaan. Voor de kleinere projecten zal het wat hoger liggen,

de vraag is natuurlijk wat "de mix" zal blijken te zijn geweest

in dat jaar...

Daarnaast worden de

data van CertiQ gebruikt bij dit onderzoek door CBS (zie mijn gedetailleerde

maandelijkse besprekingen, de laatste van november vindt u hier,

binnenkort volgt een update).

Afvangpoging

dubbeltellingen

CBS heeft op basis

van een koppeling op postcode de "dubbeltellers" - projecten

die MEP of SDE hebben genoten én die (tm. SDE 2013) óók

EIA konden vangen zo goed en kwaad als dat ging er uitgehaald. Een twijfelachtige

aanname daarbij is, dat alle PV capaciteit die niet bij RVO (MEP, SDE,

EIA) of CertiQ is ingeschreven, of "bekend is", "bij huishoudens"

zou staan. Wat per definitie niet klopt omdat er ook bedrijven zijn die

zonder MEP, SDE, of EIA PV panelen hebben aangeschaft. CBS geeft dat overigens

in haar toelichting ook toe. En het was historisch al zo, en het wordt

nog "veel erger", omdat er de laatste paar jaar zeer succesvolle,

en ongelofelijk snel overtekende crowdfunding projecten worden gerealiseerd.

De grootste tot nog toe zonder extra SDE subsidie lijkt, volgens

mijn informatie, nog steeds de Caballero fabriek in Den Haag, met 250

kWp geïnstalleerd vermogen (er is de nodige onzekerheid over het

daar gerealiseerde volume). Daarnaast hebben we natuurlijk inmiddels al

een forse hoeveelheid postcoderoos (PCR) projecten. Momenteel al richting

de 100 stuks (gerealiseerd). Maar daar moet ik nog nader naar gaan kijken,

want de ontwikkelingen gaan snel in dat marktsegment. De meesten die zijn

gerealiseerd zijn veelal kleine installaties, maar de grootste, momenteel

de nieuwe

zoutloods van Rijkswaterstaat in Houten (Ut.), heeft al een omvang

van 393 kWp. Van dergelijke projecten is niet bekend of ze (ook) EIA hebben

genoten, maar het zal zeker voorkomen dat er steeds meer PV-installaties

"op vreemd dak" buiten die regeling om met crowdfunding, regionale

subsidies en/of postcoderoos constructies gerealiseerd zijn of nog zullen

gaan worden. Ik heb inmiddels ver over de tweehonderd PCR projecten in

de "pending" map klaarstaan, van nat achter de oren tot al zeer

ver gevorderd bij de financiering (of op het punt om opgeleverd te worden).

Daar gaan heel veel projecten van worden gerealiseerd.

CBS suggereert dat

bovengenoemde "onderschatting" min of meer gecompenseerd zou

worden doordat niet alle dubbeltellingen EIA met MEP of SDE uit hun ontdubbelings-

operatie gehaald zouden zijn, wat zou leiden tot een overschatting van

het aandeel zonnepanelen bij bedrijven. Daarbij wordt helaas ook nog vergeten

dat er duizenden particulieren staan ingeschreven met SDE 2008-2010 subsidies

bij CertiQ. Eind vorig jaar waren er bijna 8 en een half duizend gecertificeerde

PV-installaties tm. 5 kWp bekend bij CertiQ, de meesten daarvan zullen

bij particulieren staan. Op het totaal (in mei 2017 mogelijk

al zo'n 540.000 PV installaties) valt dat nog wel mee, maar het is

wel iets wat meestal over het hoofd wordt gezien.

Een andere mogelijke

"balancerende factor" is de suggestie van CBS dat na goedkeuring

van een EIA aanvraag, een project alsnog niet zou doorgaan - wat kennelijk

volgens de statistici dus ook voorkomt. Hopelijk niet op een vergelijkbaar

niveau als het bizar teleurstellende resultaat van de eerste SDE regelingen,

waar enorm veel uitval van beschikt volume is geweest, en wat we waarschijnlijk

ook in de latere regelingen zullen gaan terugzien (laatste SDE inventarisatie

van Polder PV, status 12 oktober 2017, alhier,

uitval gedocumenteerd in tabel in dat artikel).

Alle plussen en minnen

bij elkaar optellend, schat CBS wederom in dat, voor 2016, de gepubliceerde

verdeling van PV vermogen naar sectoren "niet heel exact is,

maar dat hij wel voldoende nauwkeurig is voor een beeld op hoofdlijnen".

Als we, bij gebrek

aan beter, van dat laatste uitgaan, zou de marktsegmentatie van PV capaciteit

verdeeld over 6 sectoren er inmiddels uit moeten zien volgens onderstaande

door Polder PV samengestelde grafiek, volgens de eerder gepubliceerde,

en de laatst toegevoegde markt segmentatie cijfers.

Grafiek

Voor de zes jaren

dat CBS nu de cijfers heeft gepubliceerd in haar jaarlijkse maatwerktabellen

zijn hier de 6 onderscheiden marktsegmenten gestapeld weergegeven, met

de totale eindejaars-accumulaties vetgedrukt in cijfers bovenaan de kolommen.

Ik heb ditmaal ook weer de volgorde gewijzigd. Het grootste marktsegment

voor het jaar 2016 staat onderaan, de kleinste bovenaan, de diensten sector

is nu (weer) wat groter dan het landbouw segment, volgens de laatste inzichten

van het CBS. De residentiële sector mag, zo blijkt wel weer, blijvend

als "de dragende zuil" van onze zonnestroom markt worden gezien,

met een geaccumuleerde capaciteit van 1.340 MWp eind 2016, nog steeds

65% van het totale volume van (zeer

recent bijgesteld) 2.049 MWp. NB: de overige jaren zijn in de spreadsheet

gekoppeld aan de volgorde in het laatste jaar, dus daar kan de volgorde

in de kolommen soms "onlogisch" lijken gezien de weergegeven

deel-volumes. Als voorbeeld de periode 2013-2015, omdat de dienstensector

en de landbouw weer stuivertje hebben gewisseld bij de eind totalen voor

2016.

De bovenste drie segmenten

hebben bij elkaar een nog relatief gering aandeel van ruim 8% (168 MWp)

op het geheel van 2.049 MWp, eind 2016. Dat is wel iets meer dan de bijna

6% in het voorgaande jaar, dus er zit wel iets meer groei bij die drie

kleinste sectoren. De sector "energiebedrijven"

is in 2016 zelfs fors gegroeid (zeer ruime verdubbeling, zie tabellen).

Nadat in de periode 2012-2013 er een (kennelijke) stagnatie was in die

sector. Het segment "industrie"

groeide redelijk, van 27 MWp in 2015 naar 41 MWp, een groei van 52%. Wat

natuurlijk logisch is, want als daar al iets wordt geplaatst, gaat het

vaak al om forse installaties. Het is daarbij echter nog steeds niet duidelijk

waar hier de "grens" ligt bij CBS. Is bijvoorbeeld het eind

2015 op

de valreep opgeleverde 6 MWp park bij Ballum op Ameland zo'n installatie?

Het is beslist "industrieel van omvang". Maar een derde deel

hoort bij "energiebedrijven" (Eneco), een derde deel is van

de gemeente (zou ik onder "dienstensector" scharen), en nog

een derde deel is van de lokale energie coop (AEC, idem). Een vergelijkbare

vraag zouden we kunnen stellen over bijvoorbeeld zonnepark

Woldjerspoor, wat het dubbele volume telt (ruim 12 MWp), in het najaar

van 2017 is opgeleverd, en beslist "zeer industrieel" van omvang

is. Maar wat beslist uitsluitend voor de stroomproductie is gebouwd, de

exploitant noemt het zelfs expliciet een energiecentrale, bovendien is

er zelfs een waterstof

productie unit aan het project gekoppeld.

Valt dat soort grote

projecten straks, als er bij CBS een update voor 2017 komt, onder "industrie",

of onder "commerciële energie productie" (energiesector)

? Want exploitanten van dergelijke grote installaties kunnen beslist als

"nieuwe energie producenten" worden gezien. Vooralsnog is hierover

nog geen duidelijkheid gegeven door het CBS. Iets wat wel hard nodig is,

om bovenstaande marktsegmentaties beter te kunnen "duiden".

Daarbij zal de indeling tussen "industrie", "energiesector",

en wellicht, in het geval van gemengde eigendomsverhoudingen (ESCo's,

ECP, en Operation / Maintenance bij verschillende partijen) zelfs mogelijk

"dienstverlening", lastig gaan worden. Want alle mogelijke busines-modellen

worden al uitgeprobeerd bij dergelijke grote projecten. Ook worden sommige

zonneparken al gebouwd voor "derden" (banken, verzekeringen,

fondsen, andere commerciële partijen), die na een testperiode na

de bouw, het eigendom overnemen. Ook laat de zeer snel groeiende crowdfunding

markt zien dat er zeer complexe contracten worden aangegaan, waarbij diverse

partijen verschillende rollen spelen, en ook "het eigendom"

van de installatie in ingewikkelde structuren is gegoten (ook om zoveel

mogelijk risico's af te dekken). Hoe wordt met dergelijke wisselende en/of

gedeelde eigendoms-verhoudingen omgegaan bij de indeling door het CBS?

De bouwsector

blijft tot en met 2016 nog steeds een beetje achter de feiten aan hobbelen,

en had volgens deze CBS segmentatie toen nog maar 28 MWp staan. Slechts

1,3% van het totaal en marginaal beter dan in het voorgaande jaar. Het

is te voorzien dat dit aandeel wel gaat groeien (al in 2017), omdat de

bouwsector heftige tijden beleeft, en er al heel vaak hele huizenblokken

van (enkele tot dakhelft vullende) zonnepanelen worden voorzien. Soms

met NOM concepten, waarbij via aparte dochters van bouwbedrijven contracten

worden aangegaan met de bewoners. Ook hier weer de vraag: hoe worden dergelijke

projecten ingedeeld bij het CBS? Als "residentieel", of (deels)

via NOM concepten (met energieprestatievergoeding

contract - EPV) onder "bouwsector", of, wellicht, indien

een huurcorporatie de EPV regelt, de "dienstensector" ?

Zeer opvallend is,

dat, zoals trouwens eerder al door mij tijdens enkele The Solar Future

conferenties voorspeld, de dienstensector

ook in 2016 weer flink is gegroeid. Dit is inclusief de op dit vlak zeer

actieve gemeentes, die massaal SDE beschikkingen hebben aangevraagd, en

toegekend gekregen de afgelopen jaren. Veel daarvan is inmiddels al geïmplementeerd,

en er komt nog veel meer aan. In 2013 had deze sector tijdelijk een achterstand

op de agrarische sector

opgelopen. Die achterstand werd in 2014 alweer bijna goed gemaakt, toen

deze twee sectoren ongeveer even grote aandelen van bijna 12,5% op het

totaal bereikten (grofweg 130 MWp per segment). In 2015 nam landbouw weer

het stokje even over (198 versus 179 MWp). Maar in 2016 wist de dienstensector

toch weer een voorsprong te nemen, met 285 versus (landbouw) 256 MWp.

2% meer van het aandeel op het totaal (14 versus 12%).

Zoals te doen gebruikelijk,

blijft boven alles de residentiële

sector uittorenen, met een forse groei, van 732 MWp geaccumuleerd

eind 2014 (70% van totale accumulatie), via 1.051 MWp eind 2015 (ruim

69% van totaal), tot 1.340 MWp eind 2016 (65% van totaal).

Met wederom een respectabele jaargroei van zo'n 289 MWp in het

jaar 2016, volgens deze grove CBS inschatting. Die toename was

voor de residentiële markt in 2016 dus nog steeds 54% van de totale

groei van 534 MWp in dat jaar. Een zeer substantieel, zelfs - nog steeds

- het belangrijkste deel van de totale Nederlandse PV markt, werd in 2016

toegevoegd bij particulieren. En het grootste gedeelte, 65% van het totaal

stond einde van dat jaar op het dak van de burgers. Knoop die s.v.p. voor

de zoveelste maal in uw oren, ook als u aan de inmiddels veelbesproken

"politiek gemotiveerde ingreep" in het fenomeen salderen van

zonnestroom denkt, die vervroegd al in of vanaf 2020 zou moeten gaan plaatsvinden

volgens Rutte III. U kunt over dat "hete" onderwerp alles lezen,

in de talloze artikelen in mijn enorme literatuur lijst op de speciale

link pagina "het nieuwe salderen".

De "rest"

van de markt, 245 MWp van de jaargroei, resp. 709 MWp van het geaccumuleerde

volume, bestond in / eind 2016 dus uit niet-residentiële installaties.

Waarvan het overgrote merendeel (ruim 76%), grofweg evenredig verdeeld,

bij de dienstverlenende sectoren en bij de landbouw stond opgesteld.

Voor een eerdere "90%

zou residentieel zijn" discussie, gelieve een voorgaande

artikel over de status in 2014 te lezen, en vooral ook het daar gelinkte

stuk.

Zoals we aan onderstaande

tabellen zullen zien, is de groei van de residentiële markt in 2016

wel minder geweest dan in 2015 (9% minder nieuw jaar volume). Of dat enige

relatie zou hebben met toen al opgepikte onzekerheden rond de discussies

over de salderings-regeling lijkt mij echter sterk. Ik heb daar toen nauwelijks

enige "aankoop ongerustheid" over vernomen. Het kan echter beslist

een rol gaan spelen, maar dat is ook afhankelijk van de toezegging van

de nieuwe minister van EZK, Wiebes, om rond de zomer van 2018 helderheid

te bieden wat er dan allemaal zou gaan veranderen in of vanaf 2020. Vooralsnog

is de groei bij burgers nog steeds hoog, hoogstwaarschijnlijk ook in de

residentiële sector in 2017. En dat moet vooral zo blijven. Zonder

residentieel draagvlak, wordt een echte zonnestroom revolutie moeilijk

verkoopbaar aan de burgers (die wel steeds forsere SDE heffingen voor

grotendeels lucratieve projecten op bedrijfs-daken en grondgebonden installaties

moeten gaan

ophoesten van Den Haag).

In bovenstaande grafiek

(samenvatting van inmiddels zes maatwerktabellen gepubliceerd door CBS),

zijn historische cijfers in de deelsegmenten niet gecorrigeerd

(CBS heeft die namelijk niet opnieuw berekend). De verhoudingen in de

drie jaren 2011-2013 zijn derhalve bepaald t.o.v. de in zwarte

cijfers weergegeven totalen bovenaan de kolommen. Later zijn die totalen

licht gereviseerd door CBS, die nieuwe totaal-cijfers heb ik weergegeven

in rood, om de - relatief

bescheiden - verschillen in ieder geval te duiden. Die nieuwe "historische"

cijfers zullen echter relatief weinig impact hebben gemaakt op de verhoudingen

tussen de verschillende marktsegmenten. Hoe dat precies heeft uitgepakt

zou de beschikbaarheid van exacte cijfers van die markten vergen,

en die cijfers zijn er gewoon niet. We moeten het dus doen met bovenstaande

getallen, geleverd door het CBS, en de door Polder PV daarvan afgeleide

berekeningen.

Afgeleide

tabellen markt segmentaties CBS

In deze detail sectie

gaan we wat dieper in op data die zijn af te leiden uit de primaire marktsegmentatie

overzichtjes die CBS per kalenderjaar heeft gepubliceerd

Detail

cijfers marktsegmentatie - accumulaties en relatieve aandelen op totaal

volume

Op basis van de voormalige

CBS rapportages, en de nieuwste data voor 2016, heb ik onderstaande bijgewerkt

overzicht gemaakt voor de deelmarkt data. Daarbij nogmaals de waarschuwing,

dat de totale jaarcijfers later zijn gewijzigd, wat lichte verschuivingen

van de "oudere deelmarkt cijfers" opgeleverd zou kunnen hebben

(tm. 2013). Maar het gaat hier om het globale beeld, en de progressie

van de deelmarkten.

KLIK op plaatje voor uitvergroting

In de eerste deeltabel

de progressie van de door CBS in hun oorspronkelijke maatwerktabellen

aan marktsegmenten "toegewezen" vermogens bij de geaccumuleerde

volumes (in zwarte cijfers, in MWp uitgedrukt). Daarnaast

heb ik telkens het aandeel van dat segment op het totaal voor dat jaar

uitgerekend (in procent weergegeven in violet).

Daaruit blijkt al de dominante positie van de residentiële markt,

gegroeid tot 70% in de jaren 2012-2014, licht afgezwakt tot 69% in 2015,

en verder ingekrompen tot 65% van het totaal in 2016. Alleen landbouw

en de dienstensector zijn verder "van betekenis", met licht

wisselende aandelen tussen de 11-18%, afhankelijk van het jaar. De agrarische

sector zou er in 2014 een procent op achteruit zijn gegaan, de dienstensector

won toen een procent. In 2015 zouden de percentages voor die beide sectoren

zijn gestabiliseerd, in 2016 nam de diensten sector echter weer "the

lead" (14%), met 2% verschil t.o.v. de agrarische sector. Wat

verklaard kan worden uit verhoogde realisaties van talloze projecten bij

o.a. de gemeentes (veel SDE beschikkingen) e.d.

Maar, gezien de onderzoeks-methodiek,

kunnen dergelijke relatief geringe variaties ook best (deels) fouten binnen

de (forse) statistische ruis vertegenwoordigen. Wel is ook de 2% stijging

bij de accumulatie van installaties binnen "de energiesector"

te benoemen. Na lange tijd vrij weinig daar van te hebben vernomen, lijken

partijen binnen die omvangrijke sector de draad weer te hebben opgepikt,

de totale PV capaciteit binnen die sector is in 2016 meer dan verdubbeld.

Zo zijn GDF-Suez (> Engie) en Eneco redelijk actief geweest met enkele

projecten. Waar de talloze zonnestroom projecten van een aanvankelijk

semi-onafhankelijk project ontwikkelaar als KiesZon (eind 2016 overgenomen

door aandeelhouder en energieleverancier Greenchoice) echter in dit

staatje terecht zijn gekomen, vertelt het verhaal niet. Logischerwijs

zouden die sedertdien in de kolom "energiebedrijven" moeten

zijn ondergebracht (daarvóór zouden ze mogelijk onder de

diensten sector gevallen kunnen zijn).

Historische

correcties

In lichtgele vakjes

met rode cijfers (laatste kolom van de eerste 2 tabellen) zijn de gewijzigde

jaartotaal cijfers voor 2011-2013 te zien. Voor 2014 en later zijn (nog)

geen separate correcties meer gepubliceerd door CBS. De jaartotalen in

zwarte cijfers zijn gebruikt voor de deelsegment berekeningen. Die zijn

niet "overgedaan" door CBS, in hun laatste maatwerk tabellen

voor 2014 tm. 2016. Daar staan uitsluitend cijfers voor alleen die kalenderjaren

in. De daardoor optredende (onbekende) verschillen zullen klein zijn geweest.

De allerlaatste kolom bevat de procentuele afwijking van de nieuwe totaalcijfers

t.o.v. de oude. De verschillen zijn klein, maar moeten wel even worden

genoemd: 2,8%, 1,1%, resp. 0,9% voor de EOY accumulatie cijfers voor de

jaren 2011, 2012, en 2013.

Landbouw

wellicht iets onderschat?

Landbouw lijkt qua

aandeel in 2016 wat terrein te hebben verloren, volgens de uit de CBS

data te destilleren cijfers voor 2016. Dat mag bevreemden, omdat er nog

heel veel SDE projecten zijn afgewikkeld op boerderijen in 2016, en die

zijn regelmatig van een forse omvang, en brengen dus veel MWp-en in. Mogelijk

dat het "niet SDE segment" binnen de agrarische sector fors

is terug gevallen. Al zijn daar geen harde aanwijzingen voor. Een groei

van slechts 58 MWp volgens de CBS cijfers (t.o.v. de 67 MWp in 2015) lijkt

vrij dan wel "te" bescheiden te zijn voor de landbouw in 2016.

Mede gezien het feit dat ik voor dat kalenderjaar in mijn eigen, ver over

de 6.000 installaties tellende projecten lijst al minimaal dat

volume aan opleveringen voor dat jaar heb geturfd binnen de agrarische

sector. Daarbij nog een fors deel van de kleinere installaties van een

sector "letter" moet voorzien (die dus nog niet in het verzamelde

deel "agrarische sector" staan vermeld die al wel zo'n indicator

toebedeeld hebben gekregen). En er daarnaast ook nog een groot volume

"jaar oplevering" onbekend in die lijst zit, waarvan beslist

een deel in 2016 moet zijn opgeleverd. Daarbij komt dat ik zeker nog wel

het nodige aan volume in de markt over het hoofd zal hebben gezien, mede

ook omdat agrariërs vaak ook zonder SDE subsidie zonnepanelen aanbrengen

(mogelijk wel met EIA, KIA, VAMIL, e.d., maar daar zijn geen publieke

overzichten van). Waardoor ik tot mijn over-all "eind-oordeel"

kom: mogelijk is het EOY cijfer voor "Landbouw" volgend uit

de CBS data wel te conservatief geschat. En zal er in die sector meer

volume blijken te staan aan het eind van 2016. Pas als mijn projecten

lijst volledig van segmentatie codes is voorzien, kan ik daar mogelijk

een wat scherper oordeel over vellen.

De bouw blijft nog

steeds op 1% van het totaal steken, met slechts 9 MWp groei in 2016, wel

ruim het dubbele van het volume in 2015 (4 MWp). Het Nul Op de Meter (NOM)

gebeuren had in 2015 nog niet zo veel impact, wat waarschijnlijk te maken

had met een sterk vertraagde wetswijziging rond de zogenaamde energieprestatievergoeding,

die pas 1

september 2016 is opgenomen in het Burgerlijk Wetboek. Dat potentieel

zeer interessante marktsegment heeft kennelijk ook nog in 2016 relatief

weinig volume groei laten zien om het aandeel van "de bouw"

significant te laten groeien, ook al zagen we af en toe byzonder fraaie

project realisaties langskomen.

Na kennelijke

stagnatie bij de "industrie", in 2014 ("nul-groei"

?!), is het aandeel op het totaal in 2015 en 2016 op 2% blijven steken,

er kwam in 2016 maar 14 MWp bij. Vorig jaar dacht ik nog dat dit substantieel

zou wijzigen in de cijfers voor 2016, omdat er enorme, SDE 2014 gesubsidieerde

projecten werden gerealiseerd (waar onder het grootste, 30,8 MWp Sunport

in Delfzijl, eind 2016). Maar kennelijk heeft dat óf geen effect

gehad omdat Sunport wellicht pas in de cijfers voor 2017 is / wordt opgenomen

(de "officiële opening" was in januari van dat jaar, maar

de eerste stroom werd beslist al in december 2016 geleverd). Óf

die installaties worden i.t.t. mijn verwachting niet onder "industrie"

(maar wellicht onder energiesector of dienstensector ?) geschaard door

het CBS.

In 2016 werd er tot

slot een "verrassende" hoeveelheid van 58 MWp nieuwbouw gerapporteerd

dan wel door CBS "ontsleuteld" (slechts 15 MWp in 2015) in de

sector "energiebedrijven". Dat is een zeer breed begrip. Het

stikt op onze markt immers van aanbieders (alleen al zo'n 54 stroom cq.

51 gas leveranciers met unieke hoofd-naam), en er zijn talloze vage intermediaire

bedrijven die "actief zijn in de energiemarkt". De vraag blijft

hoe die precies worden meegeteld in de statistieken. Feit is dat ondanks

een forse toename in 2016, de sector vooralsnog op slechts 5% aandeel

komt van het totaal. Weliswaar nu "de grootste van de drie kleintjes".

Maar haar impact van 8% in 2011 is de (klassieke) energiesector al een

tijd lang kwijtgeraakt. De zonnestroom activiteiten worden tot nog toe

grotendeels door talloze andere actoren uitgevoerd, zelfs de zeer grote

projecten.

Groei

residentiële en andere sectoren per jaar

Uit het "accumulatie

staatje" hierboven volgen jaarlijkse toenames van de diverse markt

segmenten, waarvan het belangrijkste de residentiële sector blijft.

NB: hierbij is géén rekening gehouden met later door CBS

doorgevoerde historische wijzigingen van de totale accumulaties tm. 2013,

die terug te voeren zouden moeten zijn op lichte wijzigingen van de afzonderlijke

categorieën in die eerste drie jaren (de deelcijfers zijn niet opnieuw

berekend door het CBS).

In de volgende tabel

zijn de jaargroei cijfers berekend in MWp, in percentage aandeel t.o.v.

de totale groei in hetzelfde jaar (zonder latere historische correcties,

violet), en de groei in

procent van het einde-jaars volume van het voorgaande jaar (rood).

Aan de rechterkant zijn de berekende jaar groei cijfers a.g.v. de later

doorgevoerde historische correcties van het CBS toegevoegd (geen extra

correcties bekend na 2014).

KLIK op plaatje voor uitvergroting

Resumerend

voor het belangrijkste marktsegment, de residentiële populatie, hier

onder de originele jaar groeicijfers:

- 2012 +169 MWp (77%

van totale jaargroei)

- 2013 +261 MWp (70%

van totale jaargroei)

- 2014 +216 MWp (70%

van totale jaargroei)

- 2015 +319 MWp (68%

van totale jaargroei)

- 2016 +289 MWp (54%

van totale jaargroei)

Ik heb alle gereconstrueerde

jaargroei cijfers ook in een grafiek gevisualiseerd, zoals het volgende

plaatje laat zien:

In de grafiek zijn

per markt segment ook speculatieve trendlijnen uitgezet. De ontwikkelingen

voor 2017 zijn echter vrij onzeker wat de residentiële markt betreft.

Bestaand uit een combinatie van eerste mogelijke "markt twijfels"

m.b.t. discussies rond salderen bij huishoudens, versus positieve effecten

vanuit zowel de huursector als in de nieuwbouw voor dat jaar, waar flinke

projecten zijn gestart of al langer lopen. Wat beslist een hogere groei

zal hebben gehad in 2017 zijn de groei van de dienstensector, energiebedrijven,

en industrie, gezien de omvangrijke, door RVO beschikte SDE portfolio's.

Dus daar kan beslist het nodige extra's uit de hoed zijn getoverd dan

de trends tm. 2016 laten zien. Vergeet daarbij ook niet, dat er een eerste

aanzet met de realisaties van grondgebonden parken is gemaakt in 2017.

In 2018 gaat daar een heftige hoeveelheid volume extra bovenop worden

gestapeld.

Als de aannames van

CBS, en de daar uit resulterende data "ongeveer" zouden kloppen,

is de groei van de belangrijke residentiële markt, die sedert de

nationale

subsidieregeling in 2012-2013 (zomer tm. zomer) heftig was toegenomen,

in 2014 weer met zo'n 17% verminderd t.o.v. de toename in 2013 (216 resp.

261 MWp). Waarbij de in de plaats van de nationale subsidie gekomen mogelijkheid

tot teruggave van btw over de aankoop (gevolgen "Fuchs Arrest")

kennelijk een minder groot stimulerend effect had op die residentiële

markt. Uit deze "afgeleide veronderstelde jaarlijkse groeicijfers"

volgt óók, dat in 2015 die residentiële markt met maar

liefst 48% weer zou zijn toegenomen, van 216 MWp in 2014, naar 319 MWp

in 2015! Dat is een zeer fors verschil, en laat een hoge groei zien. De

vraag is dus, of hier wellicht andere statistische aberraties zijn opgetreden,

zoals het missen van forse hoeveelheden capaciteit in de "non-residentiële"

markt segmenten door het CBS, en/of mogelijk onterechte uitgangspunten

bij het bepalen van de accumulaties van de capaciteiten per marktsegment.

Ik ben benieuwd wat installatiebedrijven van dit nogal opmerkelijke verschil

in "potentieel marktaandeel" van het residentiële segment

tussen de jaren 2014 en 2015 zullen vinden.

In 2016 zou volgens

deze afleiding weer een fors minder hoge groei in het residentiële

markt segment hebben plaatsgevonden: 319 MWp (2015) werd nog maar 289

MWp (2016), een afname van bijna 9 en een half procent. Nog steeds een

fors volume, maar wat natuurlijk wel vragen opwerpt over de potentiële

afzet in 2017. De huursector én de nieuwbouw sectoren zijn flink

aangetrokken vorig jaar, dus mogelijk is de 300 MWp alweer fors overschreden.

Pas als er detail cijfers beschikbaar komen (met name van de netbeheerders

!!), kan daar iets zinnigs over worden gezegd. Alle andere uitingen daar

over zijn speculaties gebouwd op drijfzand.

Wat beslist wél

duidelijk wordt uit de trend van de CBS cijfers, is dat residentieel weliswaar

(nog) het grootste segment was op het totaal in 2016, maar dat dat aandeel

beslist aan erosie onderhevig is. Dat is logisch, want een steeds groter

volume van het aantal MWp-en wat wordt opgeleverd, gaat naar de grote

projecten markt toe, die gedreven wordt door met name de vele miljarden

Euro's aan gealloceerde SDE "+" subsidies. De verwachting is

dan ook, dat het residentiële aandeel in 2017 waarschijnlijk verder

zal zijn gedaald, en wellicht zelfs onder de 50% van het totale nieuwe

volume zal zijn beland.

Wat de consequentie

voor het "mogelijke aantal adressen met PV installaties" in

2016 betreft, zoals ik vorig

jaar nog met wat moeite kon doen omdat Klimaatmonitor toen nog een

"redelijk actuele" update van het PIR deelregister (afkomstig

van de netbeheerders) had voor 2015, is tot op de dag van vandaag onmogelijk.

Er is sedert mei 2016 géén update meer verschenen bij Rijkswaterstaat,

die afhankelijk is van derden voor input van data. De laatste (voorlopige

?) cijfers van het PIR zijn slechts beschikbaar tm. 2015. Een blijvende

nationale schande, en we kunnen er dus alleen maar over speculeren. De

laatste keer dat ik een "enigszins verantwoorde" afschatting

van het aantal PV adressen heb kunnen maken, was voor

mei 2017. Dat kwam toen neer op mogelijk (speculatief) zo'n 540.000

adressem met PV modules, dus eind 2016 kan beslist het half miljoen aantal

adressen met zonnepanelen zijn benaderd of zelfs al overschreden. Elke

speculatie die niet van hard onderbouwde cijfers gebruik maakt, is echter

zinloos. Totdat de brondata weer wel worden gepubliceerd.

Voor de status van

de "collectieve projecten" binnen het geheel van realisaties,

zoals geïnventariseerd in opdracht van Hier Opgewekt, zie het kader

hier onder.

| Intermezzo

- "Lokaal

geïnitieerde" PV-capaciteit in perspectief

Hoe de door

Schwencke et al voor

Hier Opgewekt getelde "23,9 MWp PV vermogen in 69 collectieve

projecten tussen 2012 en 2016" binnen de CBS segmentatie "vallen"

blijft nog steeds een lastig te beantwoorden vraag. Het gaat om

zeer verschillende typen installaties, met zeer diverse participatie

trajecten die niet makkelijk in duidelijke categorieën zijn

onder te brengen. Projecten die door commerciële aanbieders

gedragen worden (o.a. SolarGreenPoint, Zonnepanelendelen) zouden

bijvoorbeeld best wel eens onder "de energiesector" kunnen

zijn opgenomen. Pure coöperatieve en ook wellicht crowdfunded

projecten die bij "ontzorgers" zoals Greencrowd zijn ondergebracht,

zouden in theorie onder "dienstverlening" kunnen vallen.

En wat te doen met postcoderoos projecten die juist niet

door particulieren (focus van Hier Opgewekt), maar bijvoorbeeld

door energiebedrijven worden geïnitieerd en/of georganiseerd

(zoals Eneco's "Zonnehub"

projecten)? Ook hier zijn nog steeds geen goede "afperkende"

definities voor bekend, die statistisch "hanteerbaar"

zijn bij gebruik in markt segmentaties.

Het volume "opgeleverde

collectieve PV projecten" is weliswaar groeiend (7,2 MWp in

2015, genoemde 23,9 MWp in 2016, en verwacht in de Lokale Energie

Monitor 2017, LEM17, zelfs bijna 103 MWp eind dat jaar). Maar het

was in het voor CBS "laatst bekende officiële cijfer jaar"

2016 dus nog steeds relatief bescheiden. Die bijna 24 MWp was slechts

1,2% van de eindejaars-accumulatie van 2.049 MWp in 2016. Wel is

het ruim twee keer zo veel dan de minder dan een halve procent van

de totale markt omvang in 2015. Dus de groei zit er beslist in,

ook op dit specifieke punt.

Wat de veel

bediscussieerde postcoderoos projecten betreft meldde LEM17 dat

ze er bij het uitkomen van het rapport al zo'n 112 gerealiseerd

hadden geturfd, goed voor 9 MWp. Een substantieel deel daarvan,

63 stuks, zouden er volgens hen in 2017 zijn bijgekomen. Als we

daar van uitgaan, betekent dat, dat er vóór 2017 49

zouden moeten zijn opgeleverd. Dat is iets meer dan wat ik heb geteld

(43), wat mogelijk ligt aan projecten die ergens in de buurt van

de jaargrens zijn opgeleverd, en waarvan de feitelijke netkoppeling

pas begin 2017 is geschied (voor Polder PV het cruciale moment voor

de statistieken, ik probeer zeker van dat soort projecten altijd

te achterhalen wanneer de netkoppeling exact is geschied). Het grootste

deel van die 43 (of 49 volgens LEM17) is trouwens opgeleverd in

2016, ik telde er zelf slechts 18 in de eerste 2 jaar, 2014-2015. |

Jaargroei

cijfers t.o.v. EOY voorgaande jaar

De tweede deeltabel

geeft, in rood weergegeven percentages, de jaargroei cijfers van de eerste

vijf jaar (NB: voor 2011-2013 met de oude deelmarkt cijfers), incl. die

voor 2014-2016 weer, per marktsegment, gerelateerd aan het eindejaars-volume

van het voorgaande jaar.

Na stagnatie in 2013,

groeide het PV vermogen in "de energiesector" maar liefst met

73%, viel wat terug naar 58% in 2015, en begon hard te groeien in 2016,

met maar liefst 141% t.o.v. het eindejaarsvolume van 2015. De groei in

de industrie stagneerde in 2014, veerde op met 93% in 2015, en viel in

2016 weer terug naar 52% t.o.v. EOY 2015. De bouw viel terug naar een

matige groei van 27% in 2015, maar trok weer aan naar 47% in 2016. De

dienstensector keerde in 2016, na een lager groeicijfer in 2015, ongeveer

terug naar het niveau van 2014 (59% jaargroei t.o.v. 179 MWp eind 2015).

De landbouwsector,

in 2015 nog goed voor een hoge groei van 51%, viel fors terug naar "slechts"

29% marktgroei t.o.v. de eind van 2015 geaccumuleerde 198 MWp. Bij dit

soort cijfers moet u echter nooit vergeten dat, als je al een flinke omvang

hebt bereikt, het halen van zeer hoge YOY groeipercentages al snel veel

moeilijker wordt. Je mag dan al blij zijn met toenames van 20% of hoger.

Daar zitten alle sectoren echter nog steeds aanzienlijk boven in 2016.

De dragende zuil van de Nederlandse PV-sector, de huishoudens, bleef het,

zeker gezien het eind 2014 al zeer hoge totaal volume, ook in 2015 prima

doen, met een nog steeds spectaculaire groei van 44% t.o.v. het eindejaarsvolume

van 2014. En ook al is die groei in de residentiële sector in 2016

terug gevallen naar "nog maar" 27% t.o.v. de al heftige accumulatie

van 1.051 MWp eind 2015, het betekent wel dat er door die 27% groei er

maar liefst 1.340 alleen op residentiële daken was geaccumuleerd,

eind 2016. Complimenten aan de voortvarendheid bij de Nederlandse burgers,

die natuurlijk voor een hoge prijs, ondanks de beruchte

"energiebelastingschuif" met een fors lager EB tarief dat

jaar, op jaarbasis mochten salderen. En ook nog eens, als ze daar trek

in hadden, btw over het aankoopbedrag mochten (niet "moesten")

terugvragen van het Ministerie van Financiën.

Als we naar de voorlaatste

kolom met de groei-percentages t.o.v. de accumulaties van het afgelopen

jaar kijken zou je, naief als je wellicht zou kunnen zijn, kunnen schrikken

van de sequentie van 152 > 102 > 42 > 45 > 35% in de periode

2012-2016. Dat hoeft absoluut niet, 35% in 2016 is een uitzonderlijk mooie

groei voor een al behoorlijk grote markt als de Nederlandse. Meer is beter,

maar we moeten geen "plofmarkt" krijgen, zoals in veel EU landen

helaas is geschied (meestal als gevolg van dramatische en heftige "ingrepen"

in de incentive regimes). Dan maar beter doorgroeien met 30-40 procent

per jaar of daaromtrent... Let in de allerlaatste kolom met gele vakjes

op de rode cijfers, die de exemplaren voor de oude maatwerktabellen vervangen

(wegens aanpassingen van historische totaal cijfers door CBS). Dan komen

we dus op 40% jaargroei in 2013-2014, gevolgd door de reeds genoemde (ongewijzigde)

45% voor 2015, en 35% voor 2016. Een blijvend mooi resultaat, gezien de

extreme dynamiek in de markt.

CAGR

jaargroei cijfers in periode 2011-2016

In een derde deeltabel

heb ik vervolgens de CAGR (Compound Annual Growth Rate) berekening voor

de gemiddelde jaargroei cijfers uitgezet voor de marktsegmenten in de

oude maatwerktabellen, voor de periodes 2011-20165, 2012-2016, 2013-2016,

2014-2016, en 2015-2016.

De "gemiddelde

jaargroei" ("yearly growth", YGr) in de periode 2011-2016

is natuurlijk zeer hoog, omdat we in een enorme groeifase zitten in deze

periode, met percentages oplopend van gemiddeld 55% (e-bedrijven) tot

zelfs ver boven de 70% voor de sectoren landbouw en de huishoudens. Let

wel, dat is dus gemiddeld per jaar over een periode van 5 jaar (bovenste

regel "2011>2016"). Het gemiddelde percentage voor de complete

populatie kwam in die periode op gemiddeld 70%/jaar, en, met de historische

correcties door CBS (laatste kolom rechts) op gemiddeld 69% per jaar.

Voor de laatst bekende jaargroei, die van 2015-2016, onderste regel, is

dat niveau lager maar beslist nog respectabel. In dat jaar zien we gemiddelde

jaargroei cijfers van 29% (landbouw) tot zelfs 141% (energiebedrijven).

En een gezond groei percentage van nog steeds 27% voor de eind 2015 al

1.051 MWp grote residentiële sector (resultaat: 1.340 MWp eind 2016).

En een totaal resultaat van 35% in een jaar tijd voor alle installaties.

Beslist een zeer mooi percentage.

Mijn verwachting voor

2017 ligt in ieder geval, gezien de hoge groei van afgelopen jaar, op

een mogelijk CAGR groei percentage vanaf 2011 tot en met dat jaar van

gemiddeld ergens tussen de 62 en 63% per jaar.

Relatieve

wijzigingen in nieuwe marktvolumes per jaar - per marktsegment

Tot slot een tabel

met de absolute (zwarte cijfers) resp. relatieve wijzigingen (rood

resp. blauw) in de jaarlijkse groeicijfers,

van jaar tot jaar. Wederom ontleend aan de primaire data van de (afzonderlijke)

maatwerk tabellen van CBS over de afgelopen jaren.

Uit deze

tabel blijkt dat de jaargroei cijfers, zoals vergeleken met het voorgaande

jaar, fors kunnen verschillen, en zelfs van positief naar negatief omslaan,

van jaar tot jaar. In de tabel heb ik "xx" procent ingevuld

als in het voorgaande jaar een nihil jaargroei was geweest (gevolg delen

door nul geeft "oneindig"). Onderaan de gemiddelde jaargroei

cijfers per markt segment, over de periode 2012 tm. 2016. In 2016 lagen

de groeicijfers van alle segmenten daar (ver) boven.

De progressie

bij de energiesector is evident, met in 2016 bijna 300% meer groei dan

in het voorgaande jaar. Veel lager was die groei bij de industrie, die

sowieso nog weinig geplaatst blijkt te hebben volgens de rekenmethodiek

van CBS (8% meer groei bij de nieuwbouw t.o.v. jaarvolume in 2015). De

bouw laat een sterk wisselend beeld zien, met negatieve YOY cijfers in

2014 en 2015, en weer een forse 125% extra groei in 2016 t.o.v. de nieuwbouw

in 2015. De diensten sector groeide continu per jaar, met afnemende groeicijfers

in de periode 2013-2015, maar weer een forse extra 116% in 2016 t.o.v.

het nieuwe jaarvolume in het voorgaande jaar. Ook weer een wisselend beeld

bij de landbouw, die "wipkipte" tussen 150% positief, 48% negatief,

116% positief, en weer 13% negatief in de jaarvolume reeks 2012 tm. 2016.

De huishoudens lieten ook een vergelijkbaar wisselend niveau zien, maar

iets minder dramatisch wat de relatieve verschillen betreft: plus 54%,

minus 17%, plus 48%, resp. minus 9% extra dan wel minder groei in de betreffende

jaren 2013-2015 t.o.v. de voorgaande nieuwe jaar volumes.

De totale

marktgroei was afgezien van 2014 telkens positief t.o.v. het volume in

het voorgaande jaar. 70% meer in 2013 t.o.v. marktomvang in 2012, 17%

minder in 2014, 51% extra marktgroei in 2015, en 14% in 2016. De negatieve

marktgroei in 2014 had haar oorzaak in het aflopen van de zeer succesvolle

"Lenteakkoord" subsidies voor particulieren in 2012-2013, medio

het laatstgenoemde jaar. Daarna kon de toen ongeveer in het leven geroepen

btw teruggaaf regeling de hoge groei in die twee jaren niet opvangen,

waardoor tijdelijk "een dipje" was waar te nemen.

(Berekende)

zonnestroom productie in 2016

CBS heeft naast de

uitgesleutelde deel-capaciteit cijfers voor de markt segmenten in 2016

ook berekend wat elk deel-segment aan elektriciteit zou hebben geproduceerd

in dat jaar (volgens kengetal berekeningen). Dat staatje vindt u hier

onder.

| 2016 |

Opgestelde

capaciteit EOY (MWp) |

Berekende

elektriciteitsproductie (GWh) |

| Energiebedrijven |

99 |

62 |

| Industrie |

41 |

30 |

| Bouw |

28 |

21 |

| Diensten |

285 |

203 |

| Landbouw |

256 |

199 |

| Huishoudens |

1.340 |

1.046 |

| TOTAAL |

2.049 |

1.559 |

In totaal zou er volgens

de berekeningen van CBS in 2016 1,56 TWh zonnestroom zijn geproduceerd,

waarvan ruim 1 TWh (67%) op de daken van huishoudens zou zijn gegenereerd.

Het totale volume was eerder al gepresenteerd in de eind van vorig jaar

verschenen update met de licht aangepaste capaciteits-cijfers voor zonnestroom

(analyse

en grafiek van Polder PV van 21 december 2017).

Als we uitgaan van

een gemiddeld stroomverbruik van 2.910 kWh per huishouden in

het jaar 2016, zou de opwek van alleen al de zonnepanelen beherende

huishoudens in 2016 "goed" zijn geweest voor het equivalent

van het totale (grotendeels fossiele, al dan niet via GvO's "vergroende")

elektra verbruik van zo'n 359.450 willekeurige "gemiddelde"

huishoudens. En ongeveer anderhalf maal zoveel, als alle berekende productie

in de rekensom wordt opgenomen (1,56 TWh).

Links

- further reading

Besprekingen

oudere CBS maatwerktabellen PV sector door Polder PV:

2011-2015

(24 december 2016)

2011-2014

(17 december 2015)

2011-2013

(8 januari 2015)

2011-2012

(18 november 2013)

2011 (23 december

2012)

CBS: Zonnestroom

naar sector, 2016 (maatwerktabel, 2 januari 2017, NB: link werkt niet

correct)

Pagina gecreeërd

op 4 januari 2018

|

|